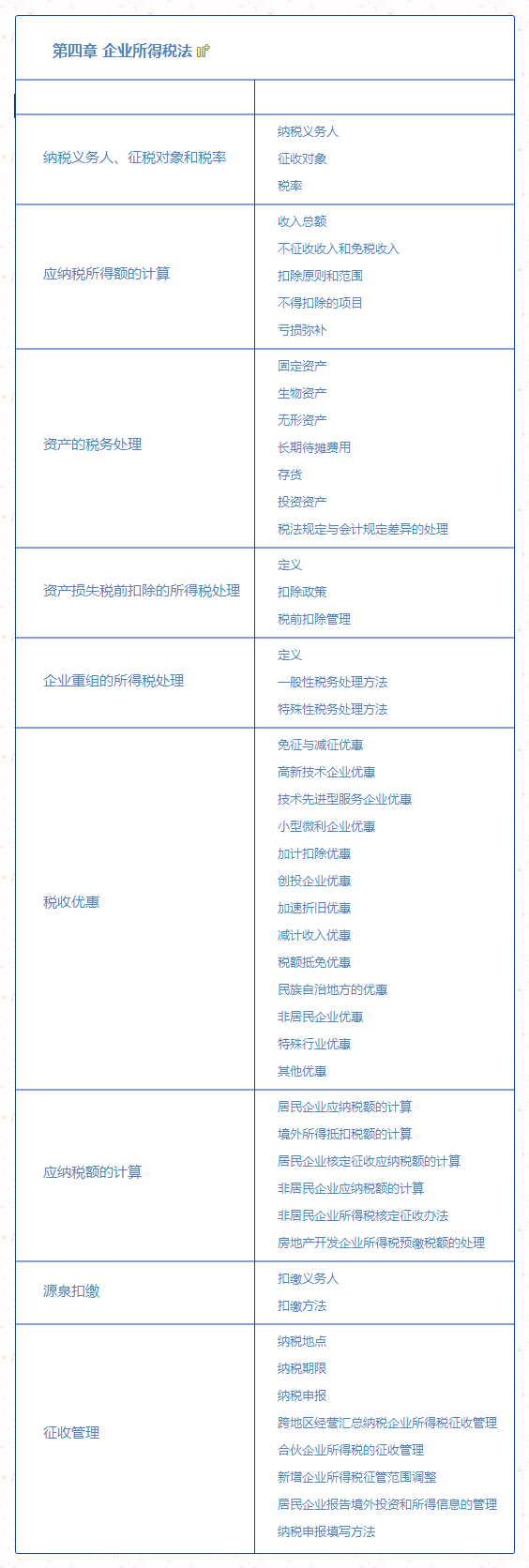

【本章思维导图】

【本章学习目标】

1级要求理解和基本的记忆; 2级要求记忆并会简单的应用; 3级代表很重要,需要背诵熟练应用掌握。

|

企业所得税法 |

能力等级要求 |

|

(一)纳税义务人、征税对象与税率 |

|

|

1.纳税义务人 |

1 |

|

2.征税对象 |

2 |

|

3.税率 |

2 |

|

(二)应纳税所得额的计算 |

|

|

1.收入总额 |

3 |

|

2.不征税收入和免税收入 |

3 |

|

3.税前扣除原则和范围 |

3 |

|

4.不得扣除的项目 |

3 |

|

5.亏损弥补 |

3 |

|

(三)资产的税务处理 |

|

|

1.固定资产的税务处理 |

2 |

|

2.生物资产的税务处理 |

2 |

|

3.无形资产的税务处理 |

2 |

|

4.长期待摊费用的税务处理 |

2 |

|

5.存货的税务处理 |

2 |

|

6.投资资产的税务处理 |

2 |

|

7.税法规定与会计规定差异的处理 |

2 |

|

(四)资产损失税前扣除的所得税处理 |

|

|

1.资产损失的定义 |

2 |

|

2.资产损失扣除政策 |

2 |

|

3.资产损失税前扣除管理 |

2 |

|

(五)企业重组的所得税处理 |

|

|

1.企业重组的定义 |

2 |

|

2.企业重组的一般性税务处理方法 |

3 |

|

3.企业重组的特殊性税务处理方法 |

3 |

|

(六)税收优惠 |

|

|

1.免征与减征优惠 |

2 |

|

2.高新技术企业优惠 |

2 |

|

3.小型微利企业优惠 |

2 |

|

4.加计扣除优惠 |

2 |

|

5.创投企业优惠 |

2 |

|

6.加速折旧优惠 |

2 |

|

7.减计收入优惠 |

2 |

|

8.税额抵免优惠 |

2 |

|

9.民族自治地方优惠 |

2 |

|

10.非居民企业优惠 |

2 |

|

11.特殊行业优惠 |

2 |

|

12.其他优惠 |

2 |

|

(七)应纳税额的计算 |

|

|

1.居民企业应纳税额的计算 |

3 |

|

2.境外所得抵扣税额的计算 |

3 |

|

3.居民企业核定征收应纳税额的处理 |

3 |

|

4.非居民企业应纳税额的计算 |

3 |

|

5.非居民企业所得税核定征收办法 |

3 |

|

6.房地产开发企业所得税预缴税款的处理 |

3 |

|

(八)源泉扣缴 |

|

|

1.扣缴义务人 |

2 |

|

2.扣缴方法 |

2 |

|

(九)征收管理 |

|

|

1.纳税地点 |

2 |

|

2.纳税期限 |

2 |

|

3.纳税申报 |

2 |

|

4.跨地区经营汇总纳税企业所得税征收管理 |

3 |

|

5.合伙企业所得税的征收管理 |

3 |

|

6.居民企业报告境外投资和所得信息的管理 |

3 |

|

7.纳税申报 |

2 |

温馨提示:因考试政策、内容不断变化与调整,网站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!

(责任编辑:admin) |